El mes de marzo cierra un trimestre de subidas de renta variable y plano para la renta fija global. Las razones son las mismas que vemos desde hace unos meses.

Optimismo ante bajadas de tipos de interés

En noviembre del año pasado Jerome Powell, presidente de la FED (Banco central americano) dijo que ya no habría más subidas de tipos y esto provocó un fuerte optimismo llevando los índices bursátiles mundiales a máximos. De hecho, a principios de año los inversores esperaban hasta 7 bajadas de tipos por parte de la FED.

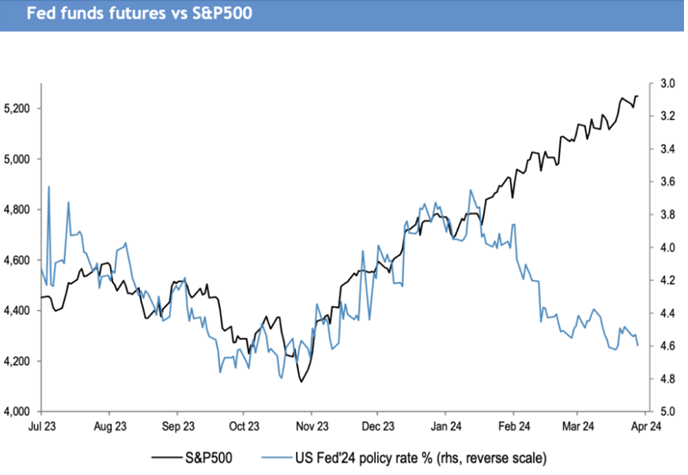

Hoy, tras la recuperación económica y la cabezonería de la inflación para llegar al 2% ha enfriado los ánimos de la FED para bajar tipos. El mercado esperar ahora 3 bajadas en lugar de las 7 previstas a principios de año. ¿Se ha visto reflejado en bajadas de mercado? Absolutamente no. Vean este gráfico que se explica por si solo.

La línea azul clara son los tipos de interés cuya escala es la derecha (es inversa, va de más a menos para entender mejor el gráfico) y la azul oscura es el índice más representativo del mercado americano, el S&P500. Se observa una correlación hasta finales de enero del 24 y después se desvían uno de otro. Lo que quiere decir el gráfico es que, a una bajada de tipos, el mercado reacciona subiendo (de noviembre a enero) pero después los tipos suben y el mercado no baja ¿por qué? Creo que hay dos razones fundamentales, i) Continúa la liquidez en el sistema y ii) una cosa que los anglosajones llaman FOMO (Fear of Missing Out) es decir, miedo a perder la subida.

Que la liquidez sigue en el sistema lo podemos ver en el balance de la FED (una de las medidas de liquidez), antes de la pandemia estaba en 4,2Tn $ (muchos ceros) y hoy está en 7,5Tn $ (siguen siendo muchos ceros pero casi el doble). La liquidez es como el agua que se derrama y busca un sitio, la liquidez busca rentabilidad y si no existen inversiones realas rentables, lo más rápido son los activos financieros.

Por otra parte, ¿qué es eso del FOMO? Recuerdo que, en el boom inmobiliario español a principios de siglo, había gente que veía como vecinos (a veces cuñados) vendían sus casas muy por encima de lo que la habían comprado e invertían en otras para venderlas rápidamente lo que generó una ansiedad por no quedarse atrás. La pregunta es ¿puede estar pasando ahora?, quizás, lo vemos en la segunda razón más abajo. Me lleva a recordar la figura de Daniel Kahneman, recientemente fallecido a la edad de 90 años. Kahnemnan fue psicólogo pero ganó un premio Nobel de economía por su trabajo basado en como nos afectan tanto los sesgos emotivos como cognitivos a la hora de tomar decisiones (recomiendo la lectura de “pensar rápido, pensar despacio”). Él Decía “la ilusión de que entendemos el pasado, fomenta el exceso de confianza en nuestra capacidad para predecir el futuro” y seguimos lo que le llama el “efecto rebaño”, es definitiva, vemos una tendencia de mercado alcista que no cede, nos produce ansiedad y compramos sin entender bien que pasa pero me tranquiliza saber que lo hacen otros.

Optimismo innovación tecnológica bajo la nueva era de la IA (Inteligencia Artificial).

Como los meses anteriores, el mercado está subiendo gracias a las compañías ligadas de alguna manera a la IA. ¿Seguirán subiendo eternamente?, ¿es una burbuja? No lo sé, pero al menos hay que tener prudencia.

Durante la burbuja.com de principios de siglo, las compañías subían día si día también. Parecía que el nuevo paradigma, internet, hacía que las nuevas compañías tecnológicas no caerían nunca, pero algo no funcionaba bien. El propio consejero delegado de Sun Microsystems dijo que, si su empresa cotizaba a 10 veces ventas, significaba que, para devolver el dinero invertido a los accionistas, tenía que esperar 10 años de ventas pero asumiendo que no tenía ni costes ni gastos, es decir, un absurdo. Después explotó la burbuja llevándose por delante a muchas compañías tecnológicas por delante.

Créanme que no quiero meter miedo, afortunadamente tenemos una situación financiera mucho mejor que aquel año pero creo que es una referencia importante para no volvernos locos con lo que hoy es el nuevo paradigma, la IA. Por supuesto que la IA cambiará nuestras vidas como hizo Internet hace más de 20 años. El problema es la valoración de muchas empresas vinculadas a IA.

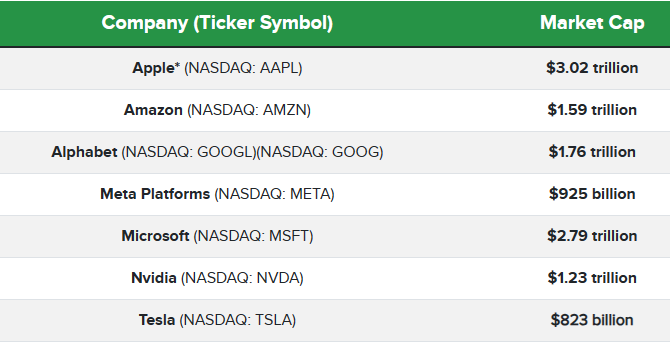

Miren esta tabla de la capitalización de mercado de las 7 compañías que hoy llaman las 7 magníficas porque son las que están vinculadas de alguna manera a la IA.

Para ponerlo en perspectiva, el PIB de España es de 1,5Tn $ , por debajo de las 5 primeras.

Para compararlo con lo dicho por el CEO de Sun Microsystems, así es como cotizan estas compañías

- Microsoft: 9,8 veces ventas

- Apple: 6,5 veces

- Amazon: 1,9 veces

- Google: 4,5 veces

- Meta: 4,7 veces

- Nvidia: 22 veces. OJO

- Tesla: 6,4 veces

Por tanto, cuidado con algunas de ellas que cotizan a múltiplos un poco exigentes.

Con esto no quiero decir que habrá una recesión que se lleve todo por delante, la economía va más o menos bien, los bancos están mejor saneados y existen compañías de mucha calidad fuera de estas 7 cotizando a múltiplos más bajos.

Se puede seguir invertido pero con prudencia y si uno no entiende donde está invirtiendo, es dar un paso atrás y analizar las posibles alternativas.

Puedes acceder al comentario de mercado del mes anterior aquí.